Xác định thời điểm và giá trị tính thuế Giá trị gia tăng

01. Thời điểm xác định thuế GTGT khi tính thuế GTGT

Doanh nghiệp phải xác định chính xác thời điểm tính thuế giá trị gia tăng để có thể làm căn cứ để thực hiện kê khai và quyết toán thuế.

Thời điểm tính thuế giá trị gia tăng (GTGT) được xác định khác nhau đối với mỗi loại hàng hóa, dịch vụ, cụ thể:

- Đối với bán hàng hóa là thời điểm chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa cho người mua, không phân biệt đã thu được tiền hay chưa thu được tiền.

- Đối với cung ứng dịch vụ là thời điểm hoàn thành việc cung ứng dịch vụ hoặc thời điểm lập hóa đơn cung ứng dịch vụ, không phân biệt đã thu được tiền hay chưa thu được tiền.

Thời điểm tính thuế giá trị gia tăng dịch vụ viễn thông là thời điểm hoàn thành việc đối soát dữ liệu về cước dịch vụ kết nối viễn thông theo hợp đồng kinh tế giữa các cơ sở kinh doanh dịch vụ viễn thông nhưng chậm nhất không quá 2 tháng kể từ tháng phát sinh cước dịch vụ kết nối viễn thông.

- Đối với hoạt động cung cấp điện, nước sạch là ngày ghi chỉ số điện, nước tiêu thụ trên đồng hồ để ghi trên hóa đơn tính tiền.

- Đối với hoạt động kinh doanh bất động sản, xây dựng cơ sở hạ tầng, xây dựng nhà để bán, chuyển nhượng hoặc cho thuê là thời điểm thu tiền theo tiến độ thực hiện dự án hoặc tiến độ thu tiền ghi trong hợp đồng. Căn cứ số tiền thu được, cơ sở kinh doanh thực hiện khai thuế GTGT đầu ra phát sinh trong kỳ.

- Đối với xây dựng, lắp đặt, bao gồm cả đóng tàu, là thời điểm nghiệm thu, bàn giao công trình, hạng mục công trình, khối lượng xây dựng, lắp đặt hoàn thành, không phân biệt đã thu được tiền hay chưa thu được tiền.

- Đối với hàng hóa nhập khẩu là thời điểm đăng ký tờ khai hải quan.

Như vậy, các doanh nghiệp thực hiện cung ứng, kinh doanh các hàng hóa, dịch vụ mà thuộc các trường hợp trên thì căn cứ vào từng loại hình hàng hóa và dịch vụ cụ thể để xác định chính xác thời điểm tính thuế GTGT.

Tuy nhiên, trên thực tế, thời điểm xác định thuế GTGT đối với các hàng hóa, dịch vụ có xuất hóa đơn GTGT hoặc các chứng từ khác theo quy định của pháp luật thì thời điểm xuất hóa đơn hay chứng từ chính là thời điểm để tính thuế GTGT.

02. Xác định giá trị tính thuế GTGT

Các doanh nghiệp cần phải xác định đúng giá tính thuế giá trị gia tăng để thực hiện kê khai và quyết toán thuế theo quy định.

Theo đó, giá thuế giá trị gia tăng được xác định như sau:

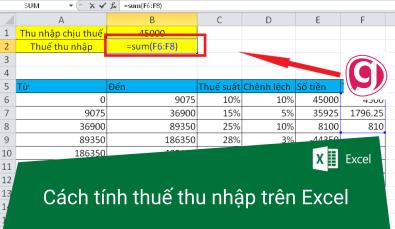

Giá tính thuế GTGT = giá bán, cung cấp hàng hóa / dịch vụ chưa có thuế GTGT

Tuy nhiên, nếu hàng hóa, dịch vụ lại là đối tượng chịu các loại thuế khác như thuế tiêu thụ đặc biệt, thuế bảo vệ môi trường, thuế nhập khẩu thì:

.jpg)

Giá tính thuế đối với các loại hàng hóa, dịch vụ bao gồm cả khoản phụ thu và phí thu thêm ngoài giá hàng hóa, dịch vụ mà cơ sở kinh doanh được hưởng. Trong một số trường hợp thì giá hàng hóa / dịch vụ được xác định như sau:

- Đối với hàng hóa bán theo phương thức trả góp, trả chậm thì giá bán hàng hóa không bao gồm khoản lãi trả góp, lãi trả chậm.

- Đối với gia công hàng hóa thì giá gia công theo hợp đồng bao gồm cả tiền công, chi phí về nhiên liệu, động lực, vật liệu phụ và chi phí khác phục vụ cho việc gia công hàng hóa.

- Đối với xây dựng, lắp đặt thì giá tính thuế là giá trị công trình, hạng mục công trình hay phần công việc thực hiện bàn giao chưa có thuế GTGT.

- Đối với hoạt động đại lý, môi giới mua bán hàng hóa và dịch vụ, ủy thác xuất nhập khẩu hưởng tiền công hoặc tiền hoa hồng thì giá cung cấp dịch vụ chính là tiền công, tiền hoa hồng thu được từ các hoạt động này.

- Đối với vận tải, bốc xếp thì giá dịch vụ là giá cước vận tải, bốc xếp, không phân biệt cơ sở trực tiếp vận tải, bốc xếp hay thuê lại.

- Đối với hoạt động in thì giá dịch vụ là tiền công in. Trường hợp thực hiện theo hợp đồng thì giá thanh toán bao gồm cả tiền công in và tiền giấy in.

- Đối với dịch vụ đại lý giám định, đại lý xét bồi thường, đại lý đòi người thứ ba bồi hoàn, đại lý xử lý hàng bồi thường 100% hưởng tiền công hoặc tiền hoa hồng thì giá dịch vụ là tiền công hoặc tiền hoa hồng được hưởng (chưa trừ một khoản phí tổn nào) mà doanh nghiệp bảo hiểm thu được.

- Đối với trường hợp doanh nghiệp mua dịch vụ (kể cả trường hợp mua dịch vụ gắn với hàng hóa) của tổ chức nước ngoài không có cơ sở thường trú tại Việt Nam, cá nhân ở nước ngoài là đối tượng không cư trú tại Việt Nam, giá tính thuế là giá thanh toán ghi trong hợp đồng mua dịch vụ.

- Đối với hoạt động cho thuê tài sản như cho thuê nhà, văn phòng, xưởng, kho tàng, bến, bãi, phương tiện vận chuyển, máy móc, thiết bị thì giá dịch vụ là số tiền cho thuê chưa có thuế GTGT.

Trường hợp doanh nghiệp áp dụng hình thức chiết khấu thương mại dành cho khách hàng (nếu có) thì giá tính thuế GTGT là giá bán đã chiết khấu thương mại dành cho khách hàng. (Tham khảo công việc Lập hóa đơn khi chiết khấu thương mại).

Ngoài ra, giá tính thuế GTGT được xác định khác nhau trong một số trường hợp, cụ thể:

(1). Đối với sản phẩm, hàng hóa, dịch vụ tiêu dùng nội bộ

Doanh nghiệp không phải tính, nộp thuế GTGT đối với các hàng hóa chuyển kho nội bộ, xuất vật tư, bán thành phẩm, để tiếp tục quá trình sản xuất trong một cơ sở sản xuất, kinh doanh hoặc hàng hóa, dịch vụ do cơ sở kinh doanh xuất hoặc cung ứng sử dụng phục vụ hoạt động kinh doanh.

Ví dụ: Doanh nghiệp sản xuất hàng may mặc B có phân xưởng sợi và phân xưởng may. Khi xuất sợi thành phẩm từ phân xưởng sợi cho phân xưởng may để tiếp tục quá trình sản xuất thì doanh nghiệp B không phải tính và nộp thuế GTGT đối với sợi xuất cho phân xưởng may.

Trường hợp doanh nghiệp tự sản xuất, xây dựng tài sản cố định để phục vụ sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT thì:

- Nguyên giá TSCĐ hữu hình tự xây dựng là giá trị quyết toán công trình khi đưa vào sử dụng.

- Nguyên giá TSCĐ hữu hình tự sản xuất là giá thành thực tế của TSCĐ hữu hình cộng (+) các chi phí lắp đặt chạy thử, các chi phí khác trực tiếp liên quan tính đến thời điểm đưa TSCĐ hữu hình vào trạng thái sẵn sàng sử dụng (trừ các khoản lãi nội bộ, giá trị sản phẩm thu hồi được trong quá trình chạy thử, sản xuất thử, các chi phí không hợp lý như vật liệu lãng phí, lao động hoặc các khoản chi phí khác vượt quá định mức quy định trong xây dựng hoặc sản xuất).

Theo đó, thuế GTGT đầu vào hình thành nên tài sản cố định tự làm được kê khai, khấu trừ theo quy định. Doanh nghiệp không phải lập hóa đơn khi hoàn thành, nghiệm thu.

Trường hợp doanh nghiệp xuất máy móc, thiết bị, vật tư, hàng hóa dưới hình thức cho vay, cho mượn hoặc hoàn trả, nếu có hợp đồng và các chứng từ liên quan đến giao dịch phù hợp, cơ sở kinh doanh không phải lập hóa đơn, tính, nộp thuế GTGT.

(2). Đối với hàng hóa dùng để khuyến mại

Nếu đăng ký và thực hiện đầy đủ theo quy định pháp luật thương mại về khuyến mại thì:

- Giá tính thuế được xác định bằng không (0) đối với hình thức khuyến mại đưa hàng mẫu, cung ứng dịch vụ mẫu để khách hàng dùng thử không phải trả tiền, tặng hàng hóa cho khách hàng, cung ứng dịch vụ không thu tiền.

- Giá bán đã giảm áp dụng trong thời gian khuyến mại đã đăng ký hoặc thông báo đối với hình thức bán hàng, cung ứng dịch vụ với giá thấp hơn giá bán hàng, dịch vụ trước đó.

- Không phải kê khai, tính thuế GTGT đối với phiếu mua hàng, phiếu sử dụng dịch vụ tặng kèm đối với các hình thức khuyến mại bán hàng, cung ứng dịch vụ có kèm theo phiếu mua hàng, phiếu sử dụng dịch vụ.

(3). Đối với hoạt động chuyển nhượng bất động sản

Giá tính thuế = giá chuyển nhượng BĐS - giá đất được trừ để tính thuế

Giá đất được trừ để tính thuế được xác định khác nhau theo từng trường hợp cụ thể.

(4). Đối với hàng hóa, dịch vụ được sử dụng chứng từ thanh toán ghi giá thanh toán là giá đã có thuế GTGT như tem, vé cước vận tải, vé xổ số kiến thiết...

Giá chưa có thuế được xác định như sau:

.jpg)

(5). Đối với điện của các nhà máy thủy điện hạch toán phụ thuộc Tập đoàn Điện lực Việt Nam

Giá tính thuế GTGT = 60% giá bán điện thương phẩm bình quân năm trước, chưa bao gồm thuế giá trị gia tăng.

(6). Đối với dịch vụ casino, trò chơi điện tử có thưởng, kinh doanh giải trí có đặt cược

Giá tính thuế là số tiền thu từ hoạt động này đã bao gồm cả thuế tiêu thụ đặc biệt trừ số tiền đã trả thưởng cho khách.

.jpg)

(7). Đối với dịch vụ du lịch theo hình thức lữ hành, hợp đồng ký với khách hàng theo giá trọn gói (ăn, ở, đi lại)

Giá trọn gói được xác định là giá đã có thuế GTGT.

Giá tính thuế được xác định theo công thức sau:

.jpg)

Trường hợp giá trọn gói bao gồm cả các khoản chi vé máy bay vận chuyển khách du lịch từ nước ngoài vào Việt Nam, từ Việt Nam đi nước ngoài, các chi phí ăn, nghỉ, thăm quan và một số khoản chi ở nước ngoài khác (nếu có chứng từ hợp pháp) thì các khoản thu của khách hàng để chi cho các khoản trên được tính giảm trừ trong giá (doanh thu) tính thuế GTGT. Thuế GTGT đầu vào phục vụ hoạt động du lịch trọn gói được kê khai, khấu trừ toàn bộ theo quy định.

(8). Đối với dịch vụ cầm đồ

Số tiền phải thu từ dịch vụ này bao gồm tiền lãi phải thu từ cho vay cầm đồ và khoản thu khác phát sinh từ việc bán hàng cầm đồ (nếu có) được xác định là giá đã có thuế GTGT.

Giá tính thuế được xác định theo công thức sau:

.jpg)

(9). Đối với sách chịu thuế GTGT bán theo đúng giá phát hành (giá bìa)

Giá bán đó được xác định là giá đã có thuế GTGT để tính thuế GTGT và doanh thu của cơ sở. Các trường hợp bán không theo giá bìa thì thuế GTGT tính trên giá bán ra.

Giá tính thuế được xác định bằng đồng Việt Nam. Trường hợp người nộp thuế có doanh thu bằng ngoại tệ thì phải quy đổi ra đồng Việt Nam theo tỷ giá giao dịch bình quân trên thị trường ngoại tệ liên ngân hàng do Ngân hàng nhà nước công bố tại thời điểm phát sinh doanh thu để xác định giá tính thuế.

Có một khóa học có thể giúp kế toán mới:

- Hiểu về hệ thống kế toán, quy định kế toán, từ xây dựng sổ sách đến lập báo cáo thuế và tài chính.

- Thiết lập và thực hiện các giao dịch kế toán, từ Nhật ký chung đến bảng lương theo quy định mới, và bút toán kết chuyển.

- Thành thạo việc lên sổ kế toán, xử lý dữ liệu, và tạo tờ khai thuế, cũng như các kỹ năng làm việc trên phần mềm MISA và thực hiện thủ tục thành lập doanh nghiệp.

Hãy bấm Đăng ký và Học thử ngay bên dưới để trải nghiệm công việc của một Kế toán tổng hợp nha!

Khóa học kế toán tổng hợp: Toàn diện, thực tế Thực hành trên phần mềm kế toán MISA và Excel

G-BusinessGiấy chứng nhận Đăng ký doanh nghiệp số: 0109077145, cấp bởi Sở kế hoạch và đầu tư TP. Hà Nội

Giấy phép mạng xã hội số: 588, cấp bởi Bộ thông tin và truyền thông