Các khoản thu nhập được giảm trừ thuế TNCN của người lao động

Đóng thuế TNCN (thu nhập cá nhân) là nghĩa vụ của người lao động. Tuy nhiên, có những khoản thu nhập sẽ được giảm trừ thuế. Các bạn kế toán thuế có thể tham khảo thông tin chi tiết trong bài viết dưới đây nhé.

Giảm trừ thuế TNCN và các vấn đề liên quan

Khoản giảm trừ thuế TNCN là gì?

Khoản giảm trừ thuế TNCN là những phần làm giảm thu nhập tính thuế, đồng thời làm giảm đi thuế TNCN mà người lao động phải nộp. Các khoản giảm trừ này có ảnh hưởng trực tiếp đến thu nhập tính thuế vì chúng ta có công thức tính thuế TNCN như sau:

Các khoản thu nhập được giảm trừ thuế TNCN

Có các khoản được giảm trừ thuế TNCN bao gồm:

Giảm trừ gia cảnh

- Giảm trừ bản thân cho lao động là người Việt Nam: 11.000.000 đồng. Đây là mức được áp dụng từ tháng 07/2020. Trước thời điểm này thì mức giảm trừ bản thân từng được áp dụng là 9.000.000. Sở dĩ có sự thay đổi này là do sự thay đổi của xã hội, vật giá tăng cao nên nhà nước nâng mức giảm trừ thuế TNCN. Tuy nhiên, nếu các bạn có nhiều nguồn thu nhập thì chỉ được phép giảm trừ bản thân ở một nơi.

Ví dụ: Bạn có thu nhập từ 2 công ty (đều là hợp đồng lao động từ 3 tháng trở lên) thì bạn có thể lựa chọn tính giảm trừ gia cảnh ở 1 trong 2 công ty.

Trường hợp trong năm tính thuế chưa giảm trừ hoặc chưa giảm trừ đủ 12 tháng thì được giảm trừ đủ 12 tháng khi thực hiện quyết toán thuế.

Ví dụ: Các bạn vào làm ở công ty X vào tháng 05/2021; các bạn ủy quyền cho công ty X quyết toán thuế TNCN của bạn. Khi đó các bạn sẽ được giảm trừ ở công ty X là 132 triệu đồng từ tháng 01 đến tháng 12 mặc dù các bạn bắt đầu làm việc từ tháng 5.

- Giảm trừ bản thân cho lao động là người nước ngoài: 11.000.000. Nếu cá nhân nước ngoài là cá nhân cư trú thì giảm trừ tháng 01 hoặc từ tháng đến Việt Nam trong trường hợp cá nhân lần đầu tiên có mặt tại Việt Nam đến tháng kết thúc hợp đồng và rời Việt Nam trong năm tính thuế (được tính đủ theo tháng).

Ví dụ 1: Ông Mike đến Việt Nam ngày 15/02/2020 làm việc liên tục đến ngày 25/11/2020 thì về nước. Ông Mike đã ở Việt Nam 284 ngày là cá nhân cư trú và được giảm trừ gia cảnh từ tháng 1 đến tháng 11 năm 2020.

Ví dụ 2: Bà Demi ở Việt Nam liên tục từ 20/10/2020 đến 25/04/2021 thì về nước, suy ra bà Demi đã ở Việt Nam từ 187 ngày. Do đó bà được tính là cá nhân cư trú và được giảm trừ gia cảnh từ tháng 10 năm 2020 đến hết tháng 4 năm 2021.

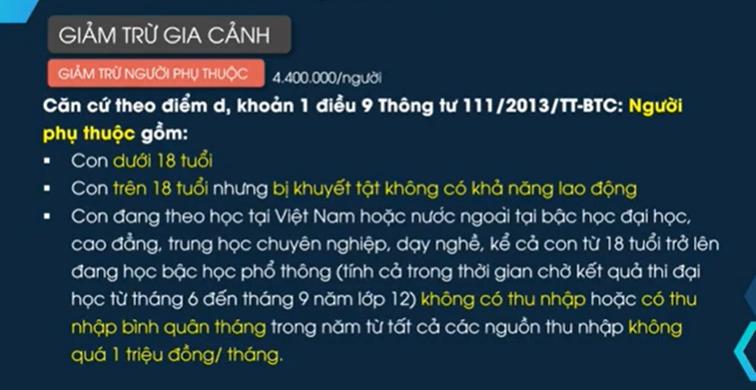

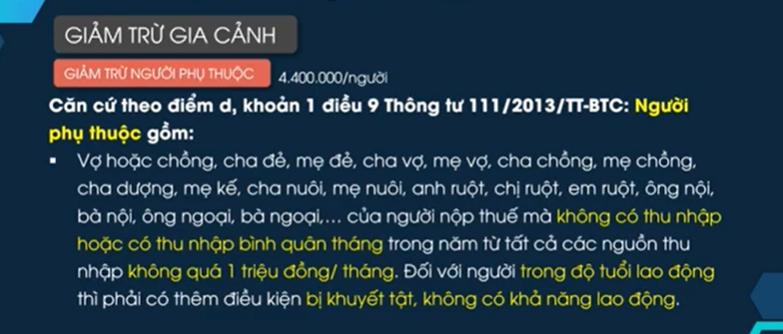

- Giảm trừ người phụ thuộc: 4.400.000 đồng/người. Trước thời điểm tháng 07/2020, mức giảm trừ người phụ thuộc là 3.600.000/người. Mỗi người phụ thuộc chỉ tính giảm trừ cho 1 người nộp thuế. Được tính giảm trừ gia cảnh nếu người nộp thuế đã đăng ký thuế và được cấp mã số thuế người phụ thuộc.

Nếu người nộp thuế chưa tính giảm trừ gia cảnh trong năm tính thuế thì được tính giảm trừ cho người phụ thuộc kể từ tháng phát sinh nghĩa vụ nuôi dưỡng khi người nộp thuế thực hiện quyết toán thuế và có đăng ký giảm trừ gia cảnh cho người phụ thuộc.

Ví dụ: Chị X sinh con vào tháng 02/2020 nhưng đến tháng 12/2020, công ty chị X làm việc mới đăng ký người phụ thuộc là đứa con mới sinh cho chị X, thời điểm tính giảm trừ là tháng 02/2020 thì con của chị X được tính giảm trừ từ tháng 02/2020 cho đến hết tháng 12/2020 khi quyết toán thuế TNCN.

Các đối tượng được tính là người phụ thuộc bạn có thể tham khảo trong hình ảnh sau:

Xem thêm: Giảm trừ gia cảnh là gì? Mức giảm trừ gia cảnh 2022 có gì thay đổi?

Giảm trừ đối với các khoản đóng bảo hiểm, quỹ hưu trí tự nguyện

- Các khoản đóng bảo hiểm bao gồm: bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp, bảo hiểm trách nhiệm nghề nghiệp đối với một số ngành nghề phải tham gia bảo hiểm bắt buộc.

Hiện nay, tỷ lệ các khoản bảo hiểm trích theo lương của người lao động là BHXH (8%), BHYT (1,5%), BHTN (1%). Số tiền bảo hiểm được trừ vào lương hàng tháng của người lao động sẽ được giảm trừ khi tính thuế TNCN.

Ví dụ: Thu nhập của chị X là 20.000.000 đồng (không bao gồm các khoản không phải đóng BHXH) thì tiền giảm trừ các khoản đóng bảo hiểm khi tính thuế TNCN là 20.000.000 x (8% + 1,5% + 1%) = 2.100.000 đồng.

- Các khoản đóng vào Quỹ hưu trí tự nguyện: Mức giảm tối đa không quá 01 triệu đồng/tháng/người theo quy định. Khoản đóng góp của năm nào thì trừ vào thu nhập chịu thuế của năm đó.

Xem thêm: Phương pháp quyết toán thuế thu nhập cá nhân có thu nhập 2 nơi trở lên

Giảm trừ đối với các khoản đóng góp từ thiện, nhân đạo, khuyến học

- Tổ chức, cơ sở và các quỹ này phải được cơ quan nhà nước có thẩm quyền cho phép thành lập hoặc công nhận, hoạt động vì mục đích từ thiện, nhân đạo, khuyến học, không nhằm mục đích lợi nhuận.

- Các khoản đóng góp từ thiện, nhân đạo, khuyến học phát sinh vào năm nào được giảm trừ vào thu nhập chịu thuế của năm tính thuế đó, nếu giảm trừ không hết không được trừ vào thu nhập chịu thuế của năm tính thuế tiếp theo. Mức giảm trừ tối đa không vượt quá thu nhập tính thuế từ tiền lương, tiền công và thu nhập từ kinh doanh của năm tính thuế phát sinh đóng góp từ thiện nhân đạo, khuyến học.

- Tài liệu chứng minh đóng góp từ thiện, nhân đạo, khuyến học là chứng từ thu hợp pháp do các tổ chức, các quỹ của Trung ương hoặc của tỉnh cấp.

Ví dụ về tính khoản giảm trừ thuế TNCN

Yêu cầu tính thu nhập tính thuế tháng 1 của chị X.

Tình huống: Tháng 1 năm 2021, chị X có tổng thu nhập là 20.000.000 đồng, không có khoản nào được miễn thuế và không bao gồm các khoản không phải đóng BHXH. Chị X có 01 người phụ thuộc được giảm trừ.

Bước 1: Tính thu nhập chịu thuế

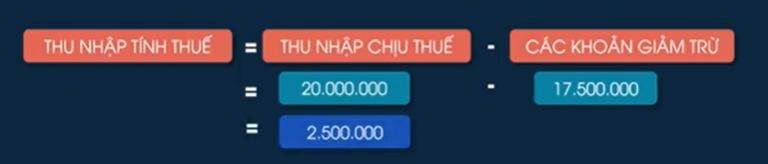

Thu nhập chịu thuế = Tổng thu nhập = 20.000.000 đồngBước 2: Tính thu nhập tính thuế

| Giảm trừ bản thân | 11.000.000 đồng |

| Giảm trừ người phụ thuộc | 4.400.000 đồng |

| Giảm trừ với các khoản đóng góp (BHXH hưu trí) | 20.000.000 x (8% + 1,5% + 1%) = 2.100.000 đồng |

| Tổng các khoản giảm trừ | 17.500.000 đồng |

Thu nhập tính thuế của chị X được tính theo công thức sau:

Kết luận

Hy vọng bài viết này sẽ hữu ích với các bạn kế toán trong quá trình tính thuế TNCN cho nhân sự trong công ty. Đừng quên đón đọc những bài viết mới trên Gitiho để cập nhật những kiến thức hay cho công việc kế toán doanh nghiệp nhé.

Chúc các bạn học tập hiệu quả!

Có một khóa học có thể giúp kế toán mới:

- Hiểu về hệ thống kế toán, quy định kế toán, từ xây dựng sổ sách đến lập báo cáo thuế và tài chính.

- Thiết lập và thực hiện các giao dịch kế toán, từ Nhật ký chung đến bảng lương theo quy định mới, và bút toán kết chuyển.

- Thành thạo việc lên sổ kế toán, xử lý dữ liệu, và tạo tờ khai thuế, cũng như các kỹ năng làm việc trên phần mềm MISA và thực hiện thủ tục thành lập doanh nghiệp.

Hãy bấm Đăng ký và Học thử ngay bên dưới để trải nghiệm công việc của một Kế toán tổng hợp nha!

Khóa học kế toán tổng hợp: Toàn diện, thực tế Thực hành trên phần mềm kế toán MISA và Excel

G-BusinessGiấy chứng nhận Đăng ký doanh nghiệp số: 0109077145, cấp bởi Sở kế hoạch và đầu tư TP. Hà Nội

Giấy phép mạng xã hội số: 588, cấp bởi Bộ thông tin và truyền thông