Kỹ thuật phân tích Báo cáo tài chính chuyên sâu: Phân tích Dupont - Ảnh hưởng của Đòn bẩy tài chính

Đòn bẩy tài chính là gì? Sử dụng đòn bẩy tài chính thế nào? Khi nào thì nên sử dụng đòn bẩy tài chính. Trong bài viết này, tất cả những thắc mắc trên sẽ được giải đáp, đưa cho bạn đọc những thông tin hữu ích về sức ảnh hưởng của đòn bẩy tài chính đến doanh nghiệp.

XEM NHANH BÀI VIẾT

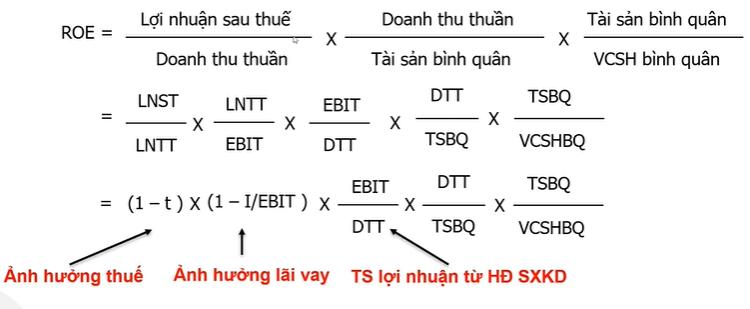

Mô hình DUPONT - đòn bẩy tài chính cơ bản (3 nhân tố)

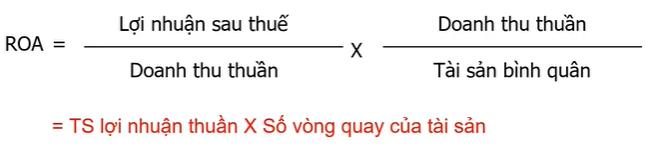

Công thức tính ROA là:

Trong đó,

- Tỷ suất lợi nhuận thuần = Lợi nhuận sau thuế / Doanh thu thuần

- Số vòng quay của tài sản = Doanh thu thuần / Tài sản bình quân

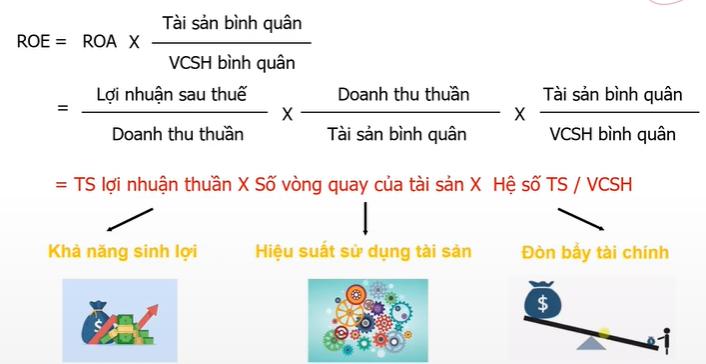

Khi phát triển công thức của ROE, bạn sẽ có:

Tiếp tục phân tích và triển khai công thức:

Trong đó,

- EBIT: Lợi nhuận trước thuế trước lãi vay

- LNST: Lợi nhuận sau thuế

- LNTT: Lợi nhuận trước thuế

- t: thuế suất thuế thu nhập doanh nghiệp

- I: chi phí lãi vay

- TSBQ: Tài sản bình quân

- VCSHBQ: Vốn chủ sở hữu bình quân

- TSBQ: Tài sản bình quân

- DTT: Doanh thu thuần

Xem thêm: Phân tích Cấu trúc tài chính - Đánh giá cơ cấu Tài sản trong Báo cáo tài chính doanh nghiệp

Mô hình DUPONT - đòn bẩy tài chính 5 nhân tố

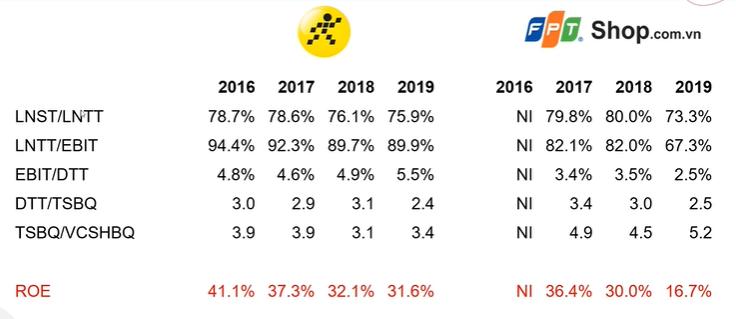

Ví dụ về đòn bẩy tài chính của 2 Công ty

Trích suất lại từ các ví dụ ở các bài trước, bảng chỉ số dưới đây so sánh Công ty Thế giới Di động và FPT Shop.

1. LNST/LNTT: Tỉ lệ này khá là tương đồng giữa 2 doanh nghiệp. Về cơ bản, chính bằng (1 - thuế suất thuế thu nhập doanh nghiệp), mà thuế này được quy định bởi nhà nước, chính bởi vậy tỉ lệ này khá là tương đồng giữa FPT và Thế giới Di động và không có nhiều sự khác biệt.

2. LNTT/EBIT (=1- Chi phí lãi vay/ EBIT): Tỉ lệ này của Thế giới Di động cao hơn rất nhiều so với FPT Shop, điều này chứng tỏ rằng FPT đang trả chi phí lãi vay tương đối cao, so với Thế giới Di động.

3. EBIT/DTT: Tỉ lệ này thể hiện khả năng sinh lời từ hoạt động sản xuất kinh doanh, và ở Thế giới Di động cao hơn nhiều so với FPT. Năm 2019, là 5.5% đối với Thế giới Di động, nhưng chỉ là 2.5% đối với FPT.

4. DTT/TSBQ: Khá giống nhau ở 2 doanh nghiệp này, và đang có xu hướng giảm dần qua các năm.

5. Đòn bẩy tài chính (=TSBQ/VCSHBQ): Thế giới Di động có tỉ lệ này là 3.4% năm 2019, trong khi FPT là 5.2%, chứng tỏ rằng đòn bẩy tài chính của FPT đang rất là cao so với Thế giới Di động.

Kết luận về ROE

ROE của Thế giới Di động cao hơn so với FPT Shop chủ yếu là nhờ 2 nhân tố:

- Thế giới Di động chi trả rất ít chi phí lãi vay

- Tỷ suất sinh lợi từ hoạt động sản xuất kinh doanh của Thế giới Di động rất cao. Mặc dù, FPT có ROE thấp hơn, nhưng lại mang một nhân tố khá quan trọng, đó là vì sử dụng đòn bẩy tài chính cao hơn so với Thế giới Di động.

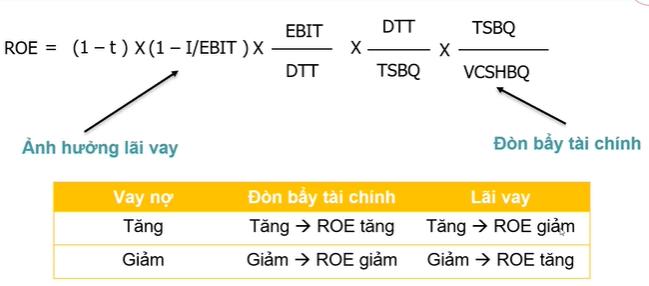

Sử dụng đòn bẩy tài chính với ROE? Khi nào nên sử dụng đòn bẩy tài chính?

Đòn bẩy tài chính sẽ xuất hiện ở 2 nhân tố cấu thành ROE:

- Ảnh hưởng lãi vay

- Đòn bẩy tài chính

Nếu doanh nghiệp tăng vay nợ, dẫn đến đòn bẩy tài chính tăng, khiến cho ROE tăng. Tuy nhiên, khi bạn vay nợ, thì lãi vay tăng, và khi lãi vay tăng thì ROE lại giảm.

Tương tự, nếu giảm vay nợ, thì đòn bẩy tài chính giảm, dẫn tới ROE giảm, nhưng lãi vay giảm lại dẫn tới ROE tăng.

Vậy, câu hỏi đặt ra là khi nào nên sử dụng đòn bẩy tài chính?

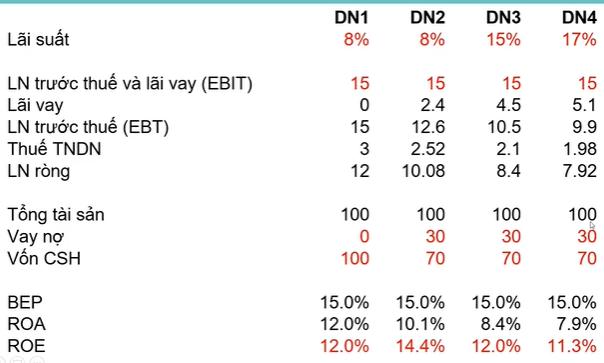

Ví dụ về thời điểm các doanh nghiệp sử dụng đòn bẩy tài chính

Ở ví dụ này, có 4 doanh nghiệp, điểm tương đồng của 4 doanh nghiệp này là các doanh nghiệp có lợi nhuận trước thuế, và trước lãi vay đều là 15 tỷ đồng. Tổng tài sản của doanh nghiệp đều là 100 tỷ đồng:

Điểm khác biệt của DN1,2,3 và 4 là:

- Lãi suất đi vay ở các doanh nghiệp này:

- Cơ cấu nguồn vốn của doanh nghiệp

Trước hết, bạn đọc có thể thấy, lợi nhuận trước thuế và lãi vay (EBIT) đều là 15 tỷ. Lấy con số này chia cho tổng tài sản, thì sẽ có được chỉ số BEP. Do đó, BEP của 4 doanh nghiệp đều là 15%. (đọc thêm về chỉ số ở bài viết cuối mục)

- Ở DN1, lãi suất vay ngân hàng là 8%, mà doanh nghiệp này không có vay nợ, như vậy lãi vay là 0 và lợi nhuận trước thuế sẽ là 15. Giả định rằng, thuế thu nhập doanh nghiệp đang là 20%, như vậy doanh nghiệp phải trả thuế là 3 tỷ đồng. Hay nói cách khác, lợi nhuận ròng của doanh nghiệp chỉ còn 12 tỷ. Ta lấy lợi nhuận ròng / tổng tài sản, sẽ ra ROA là 12% và lấy lợi nhuận ròng / vốn chủ sở hữu sẽ ra ROE cũng bằng 12%.

2. Ở DN2, lãi suất vay ngân hàng của doanh nghiệp này là 8%, và doanh nghiệp quyết định sử dụng cơ cấu vốn, là 30% vay nợ - 70% vốn chủ sở hữu. Như vậy, lãi vay sẽ được tính bằng (30 tỷ x 8%) tức là 2.4 tỷ /năm. Lấy EBIT - lãi vay = Lợi nhuận trước thuế (2.6%), sau đó trừ đi thuế thu nhập doanh nghiệp tức là chỉ còn 10.08 tỷ, tiếp tục chia cho tổng tài sản sẽ ra ROA và chia cho tổng vốn chủ sở hữu sẽ ra ROE.

Suy ra: DN1 và DN2 mọi chỉ số đều giống nhau, chỉ khác nhau 1 chỉ số duy nhất đó là cơ cấu nguồn vốn. DN2 sử dụng đòn bẩy tài chính còn DN1 thì không, DN2 thì ROA giảm đi ROE lại tăng lên.

3. Ở DN3, lãi suất vay ngân hàng là 15%, bằng đúng với BEP, như vậy, nếu doanh nghiệp này cũng sử dụng cơ cấu nguồn vốn là 30 nợ - 70 vốn, thì lãi vay sẽ là 15% x 30 tỷ =4.5 tỷ, từ đó lợi nhuận trước thuế là 10.5 tỷ, lợi nhuận ròng sẽ có còn 8.4 tỷ. Lấy 8.4 tỷ chia cho tổng tài sản ra được ROA, và chia cho tổng vốn chủ sở hữu ra được ROE.

Suy ra: Cả ROA và ROE đều thấp hơn doanh nghiệp số 2, tuy nhiên ROE của doanh nghiệp này bằng với ROE của DN1.

4. Ở DN4, doanh nghiệp này phải chịu mức lãi suất là 17%. Tuy nhiên, doanh nghiệp vẫn áp dụng cơ cấu vốn bao gồm 30% nợ - 70% vốn. Sau 1 hồi tính toán, lợi nhuận ròng của doanh nghiệp là 7.92 tỷ tương ứng với ROA là 7.9% và ROE là 11.3%

Suy ra: Và nếu so sánh DN4 và DN1 thì các bạn sẽ nhận thấy rằng thậm chí ROE còn thấp hơn ROE của DN1 mặc dù DN4 có sử dụng đòn bẩy tài chính.

Xem thêm: Kỹ thuật phân tích Báo cáo tài chính bằng Chỉ số - Phân tích khả năng sinh lời

Kết luận về thời điểm của đòn bẩy tài chính

Từ ví dụ này, có thể kết luận như sau:

- Đòn bẩy tài chính không phải lúc nào cũng có lợi cho doanh nghiệp. Ví dụ, trong DN4, đòn bẩy tài chính còn làm giảm ROE của doanh nghiệp.

- Nếu như lãi suất khoản vay của doanh nghiệp đang thấp hơn so với chỉ số BEP thì việc sử dụng đòn bẩy tài chính sẽ giúp tăng ROE. Còn đối với DN3, khi lãi suất bằng đúng với BEP, thì ROE của doanh nghiệp không có sự thay đổi.

- Còn DN4, khi lãi suất cao hơn BEP thì ROE của doanh nghiệp thậm chí còn giảm đi và trong trường hợp này, các bạn không nên sử dụng đòn bẩy tài chính.

Như vậy, kết luận sau đây sẽ giúp ích cho bạn:

Bây giờ, bạn đã biết khi nào nên sử dụng đòn bẩy tài chính phải không?

Hy vọng qua bài viết trên, bạn đọc có thể biết áp dụng đòn bẩy tài chính vào doanh nghiệp của mình như thế nào sao cho hiệu quả cũng như khi nào nên sử dụng đòn bẩy này. Đăng ký ngay khóa học Phân tích Báo cáo tài chính để được đào tạo bài bản kiến thức về tài chính trong doanh nghiệp từ giảng viên hàng đầu Gitiho.

Bạn là một nhà quản lý doanh nghiệp, quản lý tài chính, nhà đầu tư hay các chuyên gia tài chính,... nhưng chưa có nhiều kinh nghiệm trong phân tích và xây dựng mô hình Tài chính?

Bạn sẽ không cần phải mất nhiều thời gian nghiền ngẫm, hay phải bỏ một số tiền lớn để trả cho những chuyên gia phân tích báo cáo tài chính thuê ngoài. Hãy Đăng ký tham gia và Học thử để trải nghiệm nhé!

Giấy chứng nhận Đăng ký doanh nghiệp số: 0109077145, cấp bởi Sở kế hoạch và đầu tư TP. Hà Nội

Giấy phép mạng xã hội số: 588, cấp bởi Bộ thông tin và truyền thông