Tìm hiểu về thư tín dụng - Letter of Credit (LC) trong xuất nhập khẩu

Phương thức thanh toán theo tín dụng thư LC là một hình thức thanh toán phổ biến trong quá trình xuất nhập khẩu. Trong bài vết này, hãy cùng Gitiho khám phá và thư tín dụng - Letter of Credit cũng như quá trình thực hiện thanh toán LC chi tiết trong logistics nhé!

Thư tín dụng - Letter of Credit (LC) trong xuất nhập khẩu

Thư tín dụng - LC là gì?

Thư tín dụng hay tín dụng thư - Letter of Credit (viết tắt là LC hoặc L/C) do các ngân hàng đại diện của người nhập khẩu (bên mua) lập ra theo các yêu cầu của người nhập khẩu để cam kết họ sẽ trả một số tiền theo quy định cho phía người xuất khẩu tại một thời điểm cụ thể, nếu phía người xuất khẩu xuất trình một bộ chứng từ thanh toán phù hợp với mọi điều khoản được nêu trong thư tín dụng đó.

Phân loại loại tín dụng thư - LC

- Thư tín dụng có thể hủy bỏ (Revocable LC)

- Thư tín dụng không thể hủy ngang (Irrevocable LC)

- Thư tín dụng có xác nhận (Confirmed LC)

- Thư tín dụng chuyển nhượng (Transferable LC)

- Thư tín dụng giáp lưng (Back to Back LC)

- Thư tín dụng tuần hoàn (Revolving Letter of Credit)

- Thư tín dụng dự phòng (Standby Letter of Credit)

- Thư tín dụng đối ứng (Reciprocal LC)

- Thư tín dụng có điều khoản đỏ (Red Clause LC)

Xem thêm: Hướng dẫn tìm hiểu về Packing List trong xuất nhập khẩu

Nội dung chính trong LC

1. Số hiệu, địa điểm, ngày mở LC

- Số hiệu

- Địa điểm mở (Place of issuing): Là nơi mà ngân hàng mở LC.

- Ngày mở (Issuing date): Là ngày bắt đầu phát sinh cam kết ngân hàng Mở với người xuất khẩu và LC bắt đầu có hiệu lực. Bên cạnh đó, ngày mở còn là căn cứ để người xuất khẩu kiểm tra xem người nhập khẩu có thực hiện mở LC đúng hạn như trong hợp đồng đã quy định hay không.

2. Loại LC

Mỗi loại LC đều có tính chất và nội dung khác nhau, trong đó quy định quyền lợi và nghĩa vụ của các bên liên quan khác nhau trước khi mở cần xác định loại tín dụng thư phù hợp.

3. Thông tin của các bên liên quan:

- Người yêu cầu mở LC

- Người hưởng lợi

- Ngân hàng hai bên

4. Số tiền, loại tiền

Số tiền của thư tín dụng phải được ghi bằng số và ghi bằng chữ rõ ràng, đồng tiền thanh toán phải quy định rõ ràng. Nếu ghi những từ như: “khoảng chừng", "độ khoảng" hoặc những từ chỉ biên độ số tiền, LC cho phép xê dịch nhưng không quá 10% tổng số tiền đó.

5. Thời hạn hiệu lực, thời hạn trả tiền, và thời hạn giao hàng

Thời hạn hiệu lực (Expiry date): Là thời hạn mà ngân hàng mở LC cam kết trả cho nhà xuất khẩu nếu nhà xuất khẩu xuất trình đầy đủ bộ chứng từ trong thời hạn hiệu lực đó và trong nội dung LC yêu cầu.

Thời hạn giao hàng (Shipment date): Là thời hạn quy định bên bán phải chuyển hàng cho bên mua kể từ khi LC có hiệu lực.

6. Thời hạn trả tiền của LC (Latest payment date): Là thời hạn trả tiền ngay hay trả tiền sau một khoảng thời gian.

7. Nội dung về hàng hóa:

- Tên hàng

- Số lượng hàng

- Trọng lượng hàng (có thể bao gồm cả sai lệnh cho phép)

- Giá cả, tổng thanh toán

- Quy cách đóng gói

- Phẩm chất hàng hóa

8. Những chứng từ người hưởng lợi phải xuất trình:

- Hối phiếu

- Vận đơn

- Chứng từ bảo hiểm

- Chứng nhận xuất xứ

9. Cam kết của ngân hàng mở thư tín dụng: Là nội dung cuối cùng của thư tín dụng và nó ràng buộc trách nhiệm của ngân hàng mở LC.

10. Những nội dung khác như phí ngân hàng được tính cho bên nào, điều kiện đặc biệt hướng dẫn đối với ngân hàng chiết khấu, tham chiếu UCP.

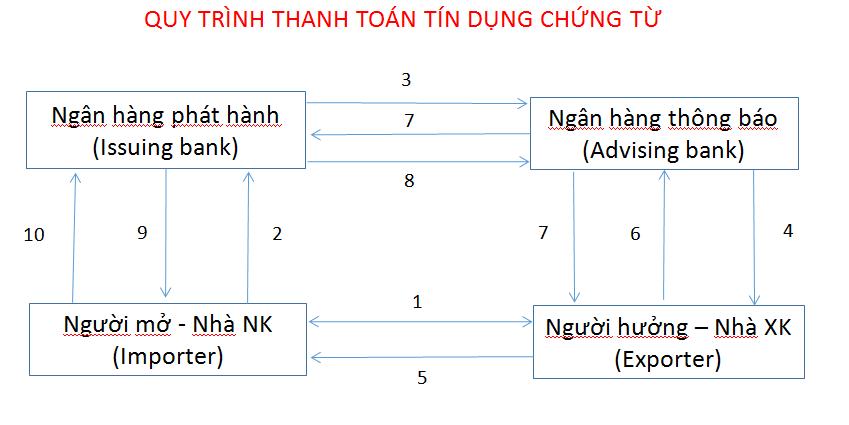

Quy trình thanh toán thư tín dụng LC

Quy trình thanh toán LC bao gồm 10 bước như sau:

Bước 1: Người nhập khẩu và người xuất khẩu tiến hành ký kết hợp đồng ngoại thương, trong đó quy định điều khoản thanh toán bằng phương thức tín dụng thư LC.

Bước 2: Người nhập khẩu căn cứ vào điều khoản thanh toán trong hợp đồng để yêu cầu ngân hàng của mình mở LC.

Hồ sơ yêu cầu mở LC gửi ngân hàng bao gồm:

- Thư yếu phát hành LC theo mẫu của ngân hàng

- 01 bản sao Hợp đồng ngoại thương (hoặc giấy tờ có giá trị tương đương)

- 01 bản sao Giấy chứng nhận đăng ký kinh doanh (trường hợp giao dịch lần đầu)

- 01 Giấy phép nhập khẩu (nếu có)

Đồng thời khi mở LC, người nhập khẩu phải ký quỹ để đảm bảo khả năng thanh toán. Số tiền ký quỹ phụ thuộc vào quan hệ, uy tín của người mua theo đánh giá của ngân hàng hay khả năng tín dụng mà ngân hàng cấp cho người nhập khẩu. Số tiền ký quỹ trong khoảng từ 0% đến 100% giá trị của lô hàng, trong đó:

- Trong trường hợp LC phát hành bằng vốn tự có, người nhập khẩu ký quỹ 100%. Nếu người mua không ký quỹ đủ 100% hoặc yêu cầu giảm mức ký quỹ, họ phải liên hệ với bộ phận tín dụng nghiên cứu và quyết định theo trường hợp.

- Trong trường hợp LC phát hành bằng vốn vay của Chính phủ, ODA, người nhập khẩu cần gửi thêm cho ngân hàng các giấy tờ như:

+ Phê duyệt sử dụng vốn vay Chính phủ

+ ODA của Bộ Tài chính

+ Phê duyệt hợp đồng của Tổ chức tài trợ vốn

Bước 3: Ngân hàng phát hành (ngân hàng Mở LC) kiểm tra, nghiên cứu xem xét nếu hợp lý sẽ mở LC và gửi thư tín dụng cho ngân hàng Thông báo cho người xuất khẩu hưởng lợi.

- Khi có bản nháp LC, ngân hàng Mở sẽ gửi cho người xuất khẩu xem và kiểm tra trước. Nếu LC không đúng với hợp đồng thì người xuất khẩu sẽ hỏi ý kiến ngân hàng Thông báo, sau đó liên hệ với người nhập khẩu làm việc với ngân hàng mở để chỉnh sửa lại LC

- LC thường là bản mã SWIFT

Bước 4: Ngân hàng Thông báo (ngân hàng của người xuất khẩu) chuyển chứng từ LC cho người xuất khẩu. Ngân hàng Thông báo có trách nhiệm kiểm tra LC cho người xuất khẩu. Tuy nhiên, nếu mã LC là giả thì ngân hàng Thông báo được miễn trách nhiệm về hậu quả của LC giả này.

Bước 5: Người xuất khẩu kiểm tra nội dung của LC, nếu hợp lý sẽ chấp nhận LC và giao hàng cho người nhập khẩu. Đồng thời người bán có trách nhiệm lập bộ chứng từ thanh toán theo yêu cầu cảu thư tín dụng LC và gửi cho ngân hàng Thông báo.

Bước 6: Ngân hàng Thông báo gửi tiền hàng cho người xuất khẩu khi đã nhận đủ chứng từ phù hợp với quy định của LC để nhận hàng.

Bước 7: Ngân hàng thông báo chuyển bộ chứng từ hợp lệ cho ngân hàng mở LC:

- Ngân hàng Thông báo chịu trách nhiệm kiểm tra và báo cho người xuất khẩu biết nếu có sai sót trong chứng từ và tư vấn cho người xuất khẩu biện pháp khắc phục các sai sót này. Trong trường hợp, ngân hàng Thông báo xác nhận chứng từ hợp lệ, tuy nhiên ngân hàng Mở lại thu phí bất hợp lệ hoặc từ chối thanh toán thì ngân hàng bên xuất khẩu phải chịu trách nhiệm với người xuất khẩu và phải chia sẻ chi phí với người xuất khẩu.

Bước 8: Ngân hàng Mở với tư cách là người đang sở hữu lô hàng sẽ thực hiện kiểm tra bộ chứng từ và thông báo cho người mua.

+ Nếu đúng với thư tín dụng, ngân hàng tiến hành thanh toán LC cho ngân hàng Thông báo và gửi bộ chứng từ cho người nhập khẩu.

+ Nếu chứng từ chưa đúng như yêu cầu, ngân hàng Mở có quyền từ chối thanh toán và gửi lại bộ chứng từ cho người xuất khẩu.

Bước 9: Người nhập khẩu nhận bộ chứng từ nhận hàng từ ngân hàng mở LC và kiểm tra bộ chứng từ, nếu thấy phù hợp thì thanh toán tiền hàng cho ngân hàng, nếu thấy không phù hợp thì có quyền từ chối thanh toán.

Bước 10: Người nhập khẩu xuất trình bộ chứng từ cho người vận tải để nhận hàng

Người nhập khẩu sẽ nhận bộ chứng từ của lô hàng tại trụ sở ngân hàng. Sau khi nhận chứng từ người nhập khẩu cần kiểm tra đối chiếu giữa nội dung LC với các chứng từ nhận được, trường hợp có những khác biệt giữa LC với chứng từ trong vòng 03 ngày làm việc người nhập khẩu cần thông báo gấp cho ngân hàng Mở để ngân hàng Mở khiếu nại ngân hàng Thông báo và bên người xuất khẩu.

Nếu người nhập khẩu không có khả năng thanh toán số tiền còn thiếu, ngân hàng Mở sẽ cho vay phần còn thiếu hoặc hoá giá / sở hữu luôn bộ chứng từ này (sở hữu hàng) và thực hiện việc bán lại lô hàng cho bên khác với tư cách là người sở hữu thực sự của lô hàng lúc này.

Xem thêm: Trường hợp bất khả kháng trong hợp đồng mua bán quốc tế

Ưu, nhược điểm của phương thức thanh toán bằng LC

Ưu điểm của LC

- Với người bán

- Ngân hàng sẽ thanh toán đúng theo như trong thư tín dụng dù phía người mua có trả tiền hay không.

- Hạn chế về việc chậm trễ trong chuyển chứng từ

- Với người mua

- Người mua trả tiền khi đã nhận được hàng.

- Phía người nhập khẩu phải thực hiện đúng, đầy đủ mọi quy định trong LC để được thanh toán tiền, nếu không người bán sẽ không nhận được tiền

- Với ngân hàng

- Thu phí dịch vụ (Phí mở LC, chuyển tiền, phí chỉnh sửa LC,..)

- Mở rộng quan hệ thương mại quốc tế.

Nhược điểm của LC

- Với người bán

Nếu không xuất trình được bộ chứng từ theo quy định trong quá trình thanh toán LC sẽ không được thanh toán tiền hàng.

- Với người mua

Trong trường hợp cá doanh nghiệp xuất khẩu trình bộ chứng từ hợp lệ thì ngân hàng Mở sẽ thanh toán tiền mà không cần kiểm tra xem hàng hóa thực tế có được chuyển giao đúng theo LC hay không (có nhiều trường hợp hàng hóa còn không được giao) bởi vì thư tín dụng hoạt động dựa vào bộ chứng từ và độc lập với hợp đồng mua bán.

Kết luận

Trong bài viết trên, Gitiho đã cùng bạn khám phá về phương thức thanh toán LC cũng như những ưu, nhược điểm và chi tiết quy trình thực hiện thanh toán LC trong xuất nhập khẩu. Hy vọng bạn đã hiểu rõ và áp dụng thành công cho công việc của mình. Đừng quên theo dõi chúng mình để xem thêm các bài viết bổ ích về xuất nhập và các kĩ năng chuyên ngành khác nhé!

Nằm lòng kiến thức chuyên ngành xuất nhập khẩu với tệp "Kiến thức nền về Logistics" đính kèm.

Tài liệu kèm theo bài viết

Giấy chứng nhận Đăng ký doanh nghiệp số: 0109077145, cấp bởi Sở kế hoạch và đầu tư TP. Hà Nội

Giấy phép mạng xã hội số: 588, cấp bởi Bộ thông tin và truyền thông