Những điều cần biết về thuế GTGT và thuế TNCN đối với hộ kinh doanh

Bài viết này sẽ chia sẻ với các bạn kiến thức cần biết về thuế GTGT và thuế TNCN đối với hộ kinh doanh. Hãy cùng cùng tìm hiểu nhé.

Điều cần biết về thuế GTGT và thuế TNCN đối với hộ kinh doanh

Nguyên tắc tính thuế

Theo Điều 4, Thông tư 40/2021/TT-BTC quy định:

- Nguyên tắc tính thuế đối với hộ kinh doanh, cá nhân kinh doanh được thực hiện theo các quy định của pháp luật hiện hành về thuế GTGT, thuế TNCN và các văn bản quy phạm pháp luật có liên quan.

- Hộ kinh doanh, cá nhân kinh doanh có doanh thu từ hoạt động sản xuất, kinh doanh trong năm dương lịch từ 100 triệu đồng trở xuống thì thuộc trường hợp không phải nộp thuế GTGT và không phải nộp thuế TNCN theo quy định pháp luật về thuế GTGT và thuế TNCN. Hộ kinh doanh, cá nhân kinh doanh có trách nhiệm khai thuế chính xác, trung thực, đầy đủ và nộp hồ sơ thuế đúng hạn; chịu trách nhiệm trước pháp luật về tính chính xác, trung thực, đầy đủ của hồ sơ thuế theo quy định.

- Hộ kinh doanh, cá nhân kinh doanh theo hình thức nhóm cá nhân, hộ gia đình thì mức doanh thu từ 100 triệu đồng/năm trở xuống để xác định cá nhân không phải nộp thuế GTGT, không phải nộp thuế TNCN được xác định cho một (01) người đại diện duy nhất của nhóm cá nhân, hộ gia đinh trong năm tính thuế.

Qua đây các bạn chỉ cần nhớ một con số là mức doanh thu 100 triệu đồng/năm. Nếu dưới con số này, hộ kinh doanh được miễn lệ phí môn bài, thuế GTGT, thuế TNCN. Nếu vượt mức này thì đóng thuế và lệ phí theo quy định của pháp luật hiện hành.

Xem thêm: Hướng dẫn xuất hóa đơn giảm thuế GTGT theo NQ43/2022/QH15

Công thức tính thuế

Cồng thức tính thuế áp dụng cho tất cả các hộ kinh doanh thì các bạn xem trong hình ảnh dưới đây:

Thông thường, doanh thu tính thuế GTGT và doanh thu tính thuế TNCN là một.

Doanh thu tính thuế

Doanh thu tính thuế GTGT và doanh thu tính thuế TNCN đối với hộ kinh doanh, cá nhân kinh daonh là doanh thu bao gồm thuế (trường hợp thuộc diện chịu thuế) của toàn bộ:

- Tiền bán hàng

- Tiền gia công

- Tiền hoa hồng

- Tiền cung ứng dịch vụ phát sinh trong kỳ tính thuế

Cả 4 hoạt động trên đều là các hoạt động phát sinh doanh thu của hộ kinh doanh nên đều được tính là doanh thu tính thuế. Các hoạt động này sẽ bắt nguồn từ các hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ bao gồm cả:

- Các khoản thưởng, hỗ trợ đạt doanh số, khuyến mại, chiết khấu thương mại, chiết khấu thanh toán, chi hỗ trợ bằng tiền hoặc không bằng tiền;

- Các khoản trợ giá, phụ thu, phụ trội, phí thut hêm được hưởng theo quy định;

- Các khoản bồi thường vi phạm hợp đồng, bồi thường khác (chỉ tính vào doanh thu tính thuế TNCN) thì doanh thu tính thuế TNCN và thuế GTGT là không giống nhau.

- Doanh thu khác mà hộ kinh doanh, cá nhân kinh doanh được hưởng.

Cả 4 hoạt động trên không phân biệt đã thu được tiền hay chưa thu được tiền mà ghi nhận doanh thu sau khi các hoạt động bán hàng, cung cấp dịch vụ đã hoàn thành.

Xem thêm: Hướng dẫn kê khai thuế TNCN và tạm nộp theo tháng

Tỷ lệ tính thuế trên doanh thu

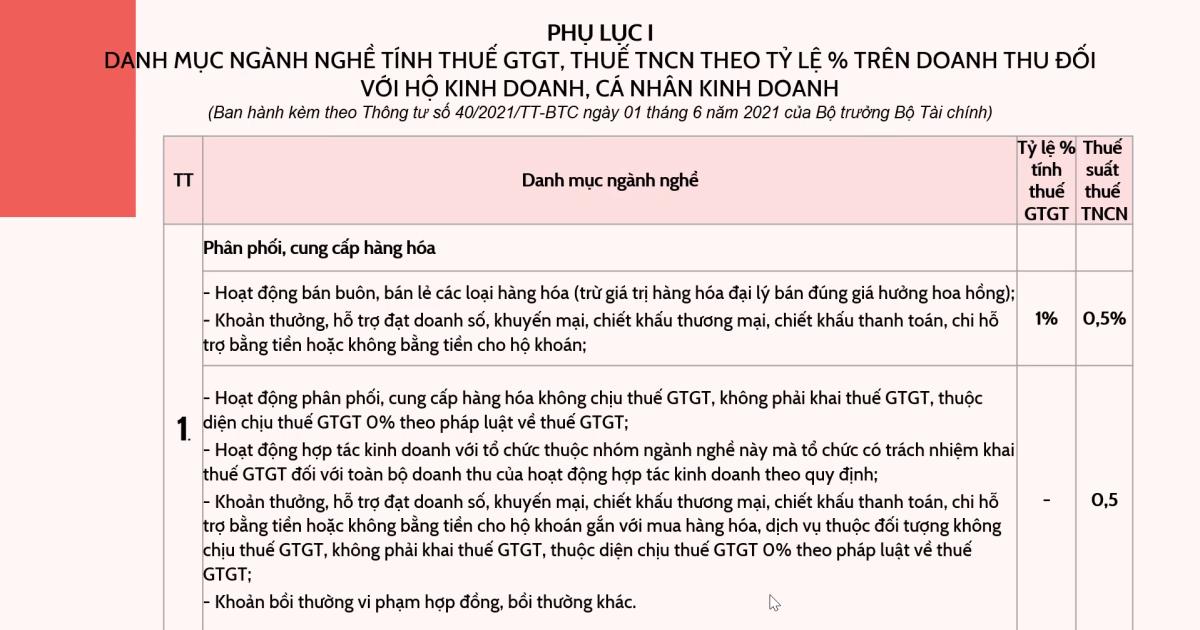

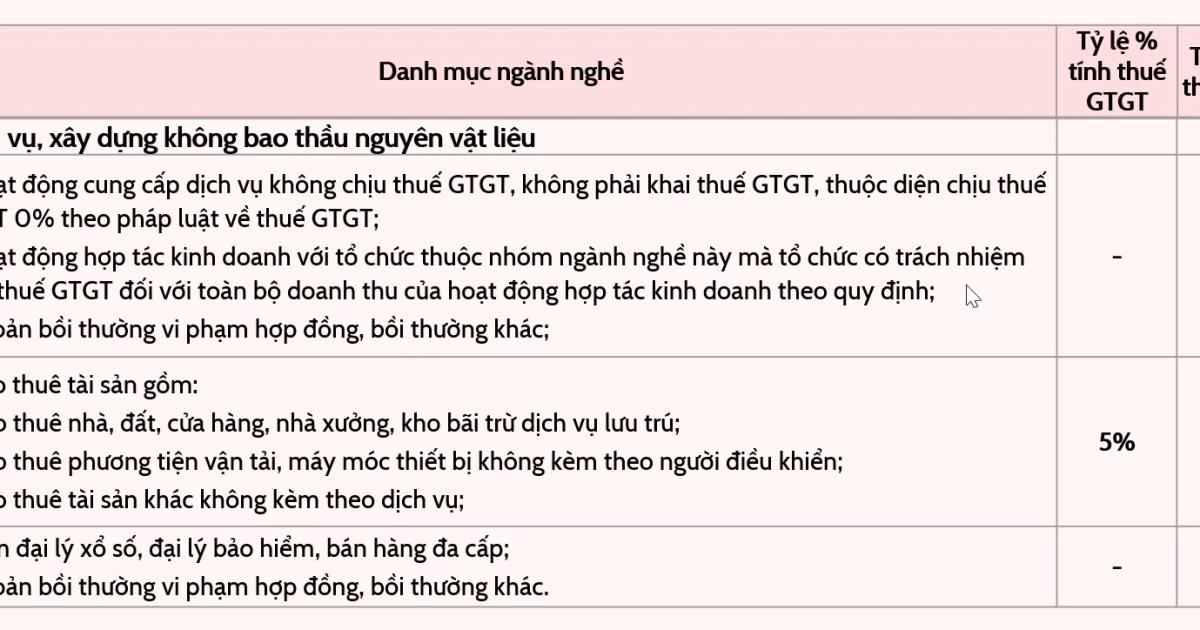

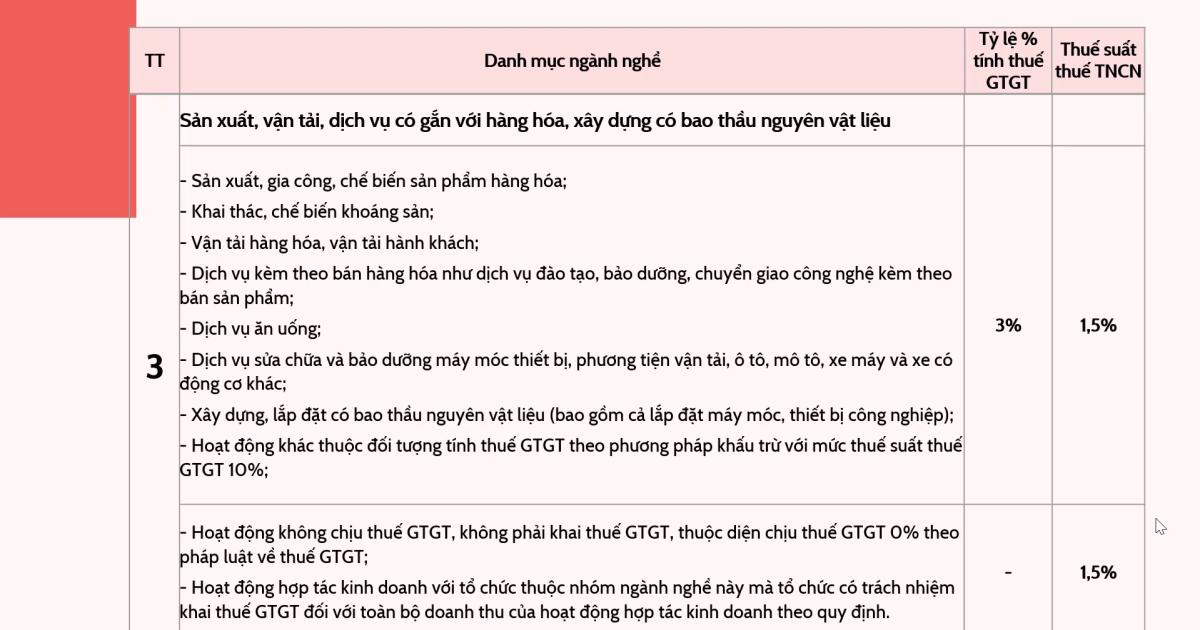

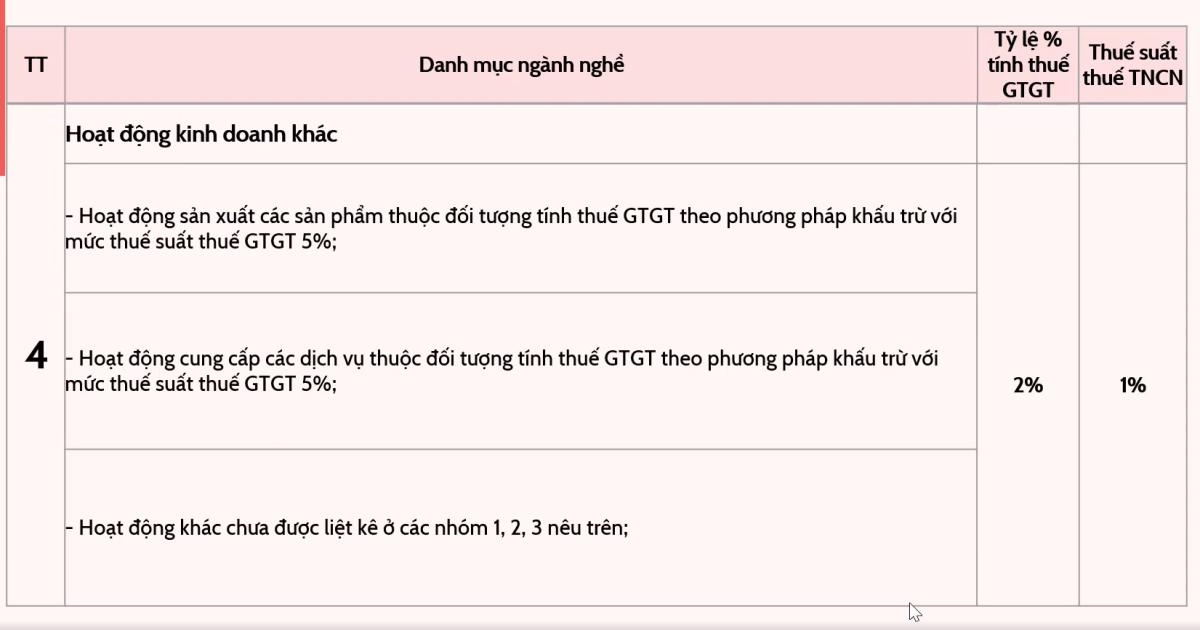

Tỷ lệ thuế tính trên doanh thu gồm tỷ lệ thuế GTGT và tỷ lệ thuế TNCN áp dụng chi tiết đối với từng lĩnh vực, ngành nghề theo hướng dẫn tại phụ lục I ban hành kèm theo Thông tư 40/2021/TT-BTC.

- Trường hợp hộ kinh doanh, cá nhân kinh doanh hoạt động nhiều lĩnh vực, ngành nghề thì hộ kinh doanh, cá nhân kinh doanh thực hiện khai và tính thuế theo tỷ lệ thuế tính trên doanh thu áp dụng đối với từng lĩnh vực, ngành nghề.

- Trường hợp hộ kinh doanh, cá nhân kinh doanh không xắc định được doanh thu tính thuế của từng lĩnh vực, ngành nghề hoặc xác định không phù hợp với thực tế kinh doanh thì cơ quan thuế thực nhiện ấn định doanh thu tính thuế của từng lĩnh vực, ngành nghề theo quy định của pháp luật về quản lý thuế,

Dưới đây là hình ảnh về Phụ lục I ban hành kèm theo Thông tư 40/2021/TT-BTC cho các bạn tham khảo:

Xem thêm: Hướng dẫn cách kê khai thuế giá trị gia tăng theo phương pháp khấu trừ

Ví dụ

Để hiểu thêm về cách tính thuế GTGT và thuế TNCN đối với hộ kinh doanh thì các bạn theo dõi các ví dụ dưới đây nhé:

1. Ông A kinh doanh dịch vụ ăn uống, doanh thu khoán hàng tháng là 30 triệu.

- Thuế GTGT phải nộp hàng tháng là: 30 x 3% = 0,9 triệu = 900.000 đồng.

- Thuế TNCN phải nộp hàng tháng: 30 x 1,5% = 0,45 triệu = 450.000 đồng.

2. Chị X mở tiệm cắt may, không xác định được doanh thu hàng tháng nên cơ quan thuế ấn định doanh thu khoán hàng tháng là 50 triệu.

- Thuế GTGT phải nộp hàng tháng là: 50 x 5% = 2,5 triệu đồng.

- Thuế TNCN phải nộp hàng tháng là: 50 x 2% = 1 triệu đồng.

3. Hộ kinh doanh Nguyễn Văn H buôn bán nhỏ, doanh thu mỗi tháng 8 triệu đồng.

Suy ra anh H không phải nộp thuế GTGT và thuế TNCN vì doanh thu 1 năm chưa đạt đến mức 100 triệu đồng.

4. Hộ kinh doanh gia đình chị M nộp thuế theo phương pháp khoán. Tháng 8, chị có mua 1 hóa đơn bán lẻ của cơ quân thuế đề xuất hóa đơn trị giá 100 triệu đồng. Số thuế chị M phải nộp cho hóa đơn này là:

- Thuế GTGT: 100 x 5% = 5 triệu đồng.

- Thuế TNCN: 100 x 2% = 2 triệu đồng.

5. Anh K kinh doanh bán lẻ hàng hóa nộp thuế theo phương pháp kê khai, Tháng 10 anh K có tổng doanh thu xuất hóa đơn là 90 triệu.

- Thuế GTGT phải nộp tháng 10: 90 x 1% = 0,9 triệu = 900.000 đồng.

- Thuế TNCN phải nộp tháng 10: 90 x 0,5% = 0,45 triệu = 450.000 đồng.

Xem thêm: Kiến thức cần biết với hộ kinh doanh nộp thuế theo phương pháp khoán

Kết luận

Hy vọng bài viết của chúng mình đã giúp các bạn trang bị thêm kiến thức về thuế GTGT và thuế TNCN đối với hộ kinh doanh để làm việc đúng theo quy định của pháp luật. Chúc các bạn luôn học tập tốt!

Có một khóa học có thể giúp kế toán mới:

- Hiểu về hệ thống kế toán, quy định kế toán, từ xây dựng sổ sách đến lập báo cáo thuế và tài chính.

- Thiết lập và thực hiện các giao dịch kế toán, từ Nhật ký chung đến bảng lương theo quy định mới, và bút toán kết chuyển.

- Thành thạo việc lên sổ kế toán, xử lý dữ liệu, và tạo tờ khai thuế, cũng như các kỹ năng làm việc trên phần mềm MISA và thực hiện thủ tục thành lập doanh nghiệp.

Hãy bấm Đăng ký và Học thử ngay bên dưới để trải nghiệm công việc của một Kế toán tổng hợp nha!

Khóa học kế toán tổng hợp: Toàn diện, thực tế Thực hành trên phần mềm kế toán MISA và Excel

G-BusinessGiấy chứng nhận Đăng ký doanh nghiệp số: 0109077145, cấp bởi Sở kế hoạch và đầu tư TP. Hà Nội

Giấy phép mạng xã hội số: 588, cấp bởi Bộ thông tin và truyền thông